行情回顾:4月钢价先扬后抑

一、 行情回顾篇

2022年4月份国内建筑钢价区间震荡,截止4月29日,钢材指数收在5220元,较上月末下调10。

回顾4月份,国内建筑钢价呈先扬后抑走势:上半月,预想向好鼓舞士气,黑色系期货一度拉升,叠加原料价格强势运行,钢厂集体抬价,现货报价震荡走高。下半月,国内多地疫情复发,各地管控措施升级,下游需求受到明显抑制,现货价格震荡回落。整体来看,在疫情管控的影响下,4月份各地需求皆受到一定影响,华东地区影响尤为明显,导致市场强预期回归弱现实。不过,随着疫情逐步得到控制,市场对后期需求复苏仍抱有良好预期,同时,在政策端频频释放利好刺激下,滞后的需求或将集中释放,届时对现货走势带来一定提振。

国内建筑钢市在经历4月份的震荡整理后,在即将到来的5月份如何演绎?行业基本面将发生什么变化?带着诸多问题,一起来看5月国内建筑钢材行情分析报告。

二、供给分析篇

1、国内建筑钢材库存现状分析

根据监测库存数据显示,截至4月28日,国内主要钢材品种库存总量为1585.2万吨,较3月末下降112.12万吨,降幅6.6%,较去年同期减少53.44万吨,降幅3.3%。其中螺纹、线材、热轧、冷轧、中板库存分别为897.93万吨、201.97万吨、238.49万吨、136.86万吨和109.95万吨。本月国内主要钢材品种库存皆出现下降,不同品种降幅有所差异。

据数据分析,4月份行业基本面呈“供需双弱”格局,其中,受原料高位运行影响,钢厂盈利能力下降,其中短流程钢厂尤为明显,因此钢厂生产积极性不高,供给端上升空间有限;而需求端在疫情影响下持续疲软,整体成交未能放大。因此在供需两端双双走弱下,本月库存去化节奏不及预期。预计随着疫情得到控制,供需结构也会进一步修复,预计五月份库存去化有望提速。

2、国内钢材供给现状分析

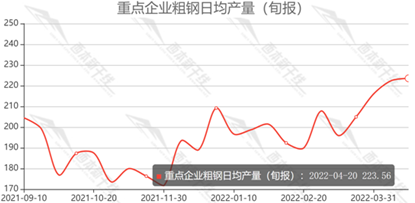

据中钢协最新数据,2022年4月中旬,重点统计钢铁企业共生产粗钢2235.61万吨、生铁1956.14万吨、钢材2154.94万吨。其中,粗钢日产223.56万吨,环比增长0.52%;生铁日产195.61万吨,环比下降0.39%;钢材日产215.49万吨,环比增长3.20%。

3、国内钢材进出口现状分析

据海关总署数据显示,2022年3月中国出口钢材494.5万吨,较上月增加132.5万吨,同比下降34.4%;1-3月中国累计出口钢材1317.9万吨,同比下降25.5%。

3月中国进口钢材101.1万吨,较上月增加6.1万吨,同比下降23.4%;1-3月中国累计进口钢材321.8万吨,同比下降13.4%。

随着俄乌冲突影响减弱,国际市场供应逐渐恢复以及欧盟配额调整等影响,海内外钢材价差开始有所缩窄,预计后期国内钢材出口量难以保持快速增长。不过,由于2-3月份国内钢厂集中签订出口订单,兑现期在4-5月份,因此我国钢材出口量峰值会有延后。

4、下月建筑钢材供给预期

随着部分地区陆续解封,后期钢厂生产秩序恢复,粗钢产量有望维持小幅增长态势;但受制于利润影响,钢厂生产积极性不高,尤其电炉钢产能将受到抑制。另外,在常态化限产政策影响下,后期供给回升的空间有限,预计5月份月粗钢日均产量环比波动不大。

三、需求形势篇

4月份,国内多地疫情复发,部分地区采取严格管控措施,终端需求降至冰点,整体成交表现低迷。临近月末,局部地区陆续解封,需求呈小幅回暖,但较往年同期仍显不足。不过,就当前局势来看,市场对5月份需求复苏预期较为强烈,一旦疫情得到有效控制,前期“静默”的需求终将回归。我们预计,5月需求量环比呈增长态势,需求释放的强度将左右价格回升的高度。

四、成本分析篇

1、原材料成本分析

4月份,钢铁原料价格高位运行。根据资讯监测数据,截止4月29日,唐山地区普碳方坯出厂价格4740元/吨,较上月末下跌90元/吨;江苏地区废钢价格为3810元/吨,较上月末上涨40元/吨;山西地区二级焦炭价格为3700元/吨,较上月末上涨400元/吨;唐山地区65-66品味干基铁精粉价格为1220元/吨,较上月末上涨40元/吨。

本月,除钢坯价格震荡下调之外,焦炭、废钢、铁矿石皆出现不同程度的上调。总体来看,原料价格高位运行,对现货价格有较强支撑。

2、下月建筑钢材成本预期

当前原材料供应吃紧状况依然存在。分品种看,废钢供应呈现小幅回升走势;铁矿供应增量受到巴西雨季影响,短期内到港量难以大幅增长;焦炭价格经过六轮上调后,随着供需偏紧的格局转变为供需相对平衡,后期继续上涨空间收窄。因此,我们判断,5月份原料价格仍将保持高位,但继续上行也有阻力,成本端对钢价支撑力度中性。

五、国际钢市篇

据世界钢铁协会数据显示,2022年3月全球64个纳入世界钢铁协会统计国家的粗钢产量为1.610亿吨,同比下降5.8%。 2022年3月粗钢产量排名前十位的国家分别是:中国粗钢产量为8830万吨,同比下降6.4%;印度粗钢产量为1090万吨,同比提高4.4%;日本粗钢产量为800万吨,同比下降4.3%;美国粗钢产量为700万吨,同比下降1.7%;俄罗斯粗钢预估产量为660万吨,同比下降1.8%;韩国粗钢产量为570万吨,同比下降6.1%;德国粗钢预估产量为330万吨,同比下降11.8%;土耳其粗钢产量为330万吨,同比下降2.9%;巴西粗钢预估产量为300万吨,同比提高5.4%;伊朗粗钢预估产量为230万吨,同比下降6.1%.

从日均产量来看,3月份全球粗钢生产水平环比2月增加1.9%,大部分由中国贡献(环比6.4%)。3月份除中国以外的全球日均粗钢产量环比下降3%,同比下降5.2%。此外,3月实现日均产量环比增加的国家还有俄罗斯、德国、巴西等。降幅最明显的国家为伊朗,3月生产230万吨粗钢,环比2月减少9.1%,日均产量环比减少17.9%,土耳其3月粗钢累计产量虽然增加,但日均降幅达7.3%。后期全球粗钢产量能否明显回升,将取决于乌克兰钢厂的复产进度。

六、宏观信息篇

1、发改委:积极扩大有效投资 促进经济平稳健康发展

发改委:积极扩大有效投资,是当前宏观政策发力重点,既有利于扩大当前需求、应对经济下行压力,又有利于优化供给结构、推动高质量发展。今年以来,按照党中央、国务院决策部署,国家发改委会同有关方面,把握正确工作方向,着力打通堵点制约,注重发挥各方合力,有力有序推进稳投资各项工作。

2、30省份一季度GDP出炉

面对疫情多点散发的挑战,全国各地经济正顶压前行。近期各省份陆续发布一季度GDP数据。从已经公开的信息看,共有22省份增速“跑赢”全国,地方经济总体表现平稳。天津、广东、吉林、上海等今年以来正面迎击新冠病毒奥密克戎变异株的地区,增长明显承压。今年一季度,中国GDP同比增长4.8%,增速较上年四季度加快0.8个百分点,经济继续稳步恢复。查阅各地方统计局数据发现,截至4月28日下午,共有30个省区市公布一季度经济运行情况,仅西藏尚未公布。其中,22个省份增速跑赢全国,北京与全国水平一致。

3、金融政策适时加力,重点领域迎纾困“及时雨”

近半月,央行、银保监会等部门加快政策研判,出台针对性举措,多箭齐发助力实体经济发展,尤其是对物流、中小微等重点领域加大纾困力度。分析人士指出,当前相关政策正在逐步显效,有助于稳住经济大盘、稳定微观主体、改善市场预期。但面对经济下行压力,帮扶实体经济仍需持续发力,预计后续针对重点领域仍将有更多举措出台,二季度降息可能性仍然存在。

六、综合观点篇

回首4月份,国内多地疫情复发,地方严格管控措施影响物流运输,导致供需两端均受到抑制;尤其是上海地区,全域“静默”时间持续一个月,工地施工陷入停顿,进出库作业基本停滞。不过,在原料价格强势影响下,钢厂托举市场意图明显,受预期向好的推动,期货市场大幅拉升,4月份钢材指数一度创下今年以来新高,与我们上月的预判“兑现预期,表现偏强”基本吻合。只是好景不长,进入4月下旬,随着封控城市的增多,人员流动大幅减少,刚性需求受到抑制,预期向现实回归后,现货价格再次高位回落。总体来看,“金三”不“金”,“银四”不“银”,疫情管控让需求旺季失约,4月份国内建筑钢市呈现区间震荡走势。对于对于5月份行情走势,最大不确定因素仍是疫情动向,在国内疫情得到控制的前提下,市场预期相对乐观:首先,在政策面,因前四个月经济运行阻力重重,在“保就业,稳增长”的主基调下,后期有效措施会加快落地,助推国内经济恢复向好;其次,在供应端,限产趋向常态化,叠加原料成本居高难下,钢企生产积极性受到抑制,产量大幅提升的可能性不大;其三,在需求端,一旦更多企业复工复产,交通梗塞状况得到改善,基建投资必将提速,房地产行业下行的态势也会放缓,因疫情延后的需求还将释放。综合来看,在即将到来的5月份,随着政策不断发力,供需两端有望呈现双向回暖态势,预计需求恢复的力度会大于供应增长的速度,价格回升的节点或在上海解封之后。因此,我们对5月份建筑钢市行情持以下判断:需求修复,止跌见涨——预计5月份沪市优质品螺纹钢代表规格价格,或将在5150-5450元/吨区间运行。

关键词: