一、 行情回顾篇

2022年7月份国内建筑钢价跌后回升,截止7月29日,西本钢材指数收在4280元,较上月末下调290。(见下图)

七月初,全国迎来罕见高温天气,叠加多地疫情散发,需求复苏节奏缓慢,且原料价格大幅补跌,现货市场阴跌为主。进入中旬后,随着全球通胀预期升温,大宗商品持续下跌,国内黑色系期货也大幅回落,现货价格混乱走低;下旬,随着期螺止跌反弹,市场情绪修复,需求端也逐步回暖,现货价格止跌回升。整体来看,需求复苏不及预期,原料深度回调,以及资本市场的压制是导致7月份国内建筑钢价格大幅探底的主要原因。在供需矛盾缓解之后,市场心态回暖,后期需求回升将助推钢价走好。

国内建筑钢市在经历7月份的深跌之后,在即将到来的8月份如何演绎?行业基本面将发生什么变化?带着诸多问题,一起来看8月国内建筑钢材行情分析报告。

二、供给分析篇

1、国内建筑钢材库存现状分析

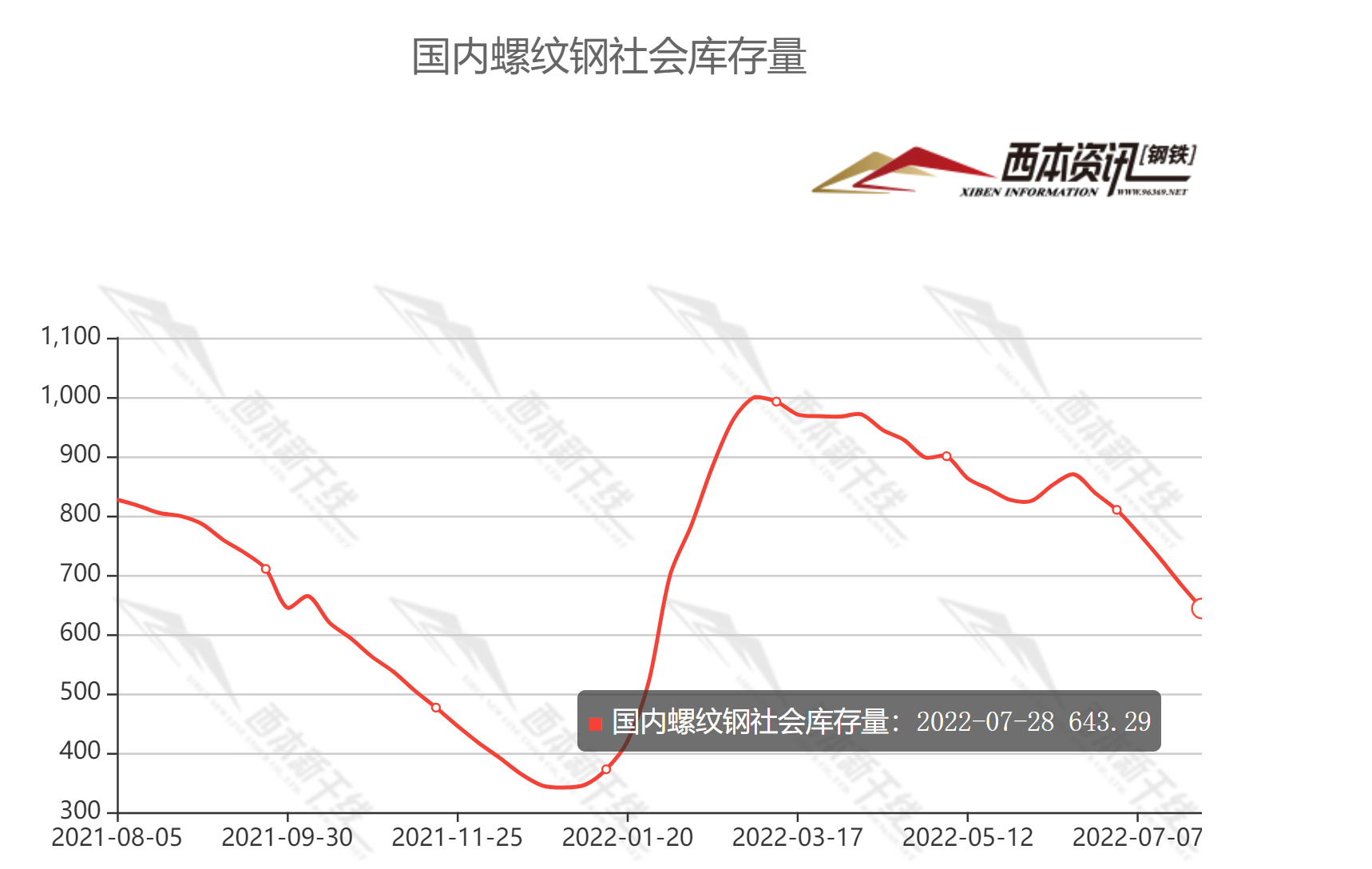

西本资讯监测库存数据显示,截至7月28日,国内主要钢材品种库存总量为1323.74万吨,较6月末下降187.45万吨,降幅12.4%,较去年同期减少224.4万吨,降幅14.5%。其中螺纹、线材、热轧、冷轧、中板库存分别为643.23万吨、135.91万吨、280.98万吨、141.03万吨和122.53万吨。本月国内螺纹、线材库存呈持续下降态势,而热轧、冷轧、中板库存则出现小幅上升。(见下图)

据数据分析,本月国内建筑钢库存去化加快,主要原因是亏损导致钢厂减产、停产范围扩大,供应端大幅萎缩;与此同时,终端需求逐步复苏,整体销量环比六月有所增长。目前,部分钢厂利润恢复,建筑钢产量小幅回升,总体来看,8月份国内建筑钢产量呈现低位修复态势。但预计后期需求还有改善的空间,所以8月份建筑钢库存还将继续下降。

2、国内钢材供给现状分析

国家统计局数据显示,2022年6月全国粗钢产量9073万吨,同比下降3.3%;1-6月全国粗钢产量52688万吨,同比下降6.5%。从分省数据来看,2022年上半年10个省市粗钢产量同比降幅超10%。其中山东降19.34%,河南降10.87%、四川降16.28%、云南降11.62%,天津降13.51%、吉林降11.56%、上海降19.41%、浙江降12.83%,重庆降20.90%和贵州降20.32%。为确保实现“全年粗钢产量同比下降”的目标,下半年产量增加空间有限,短期供给端压力或将维持低位。(见下图)

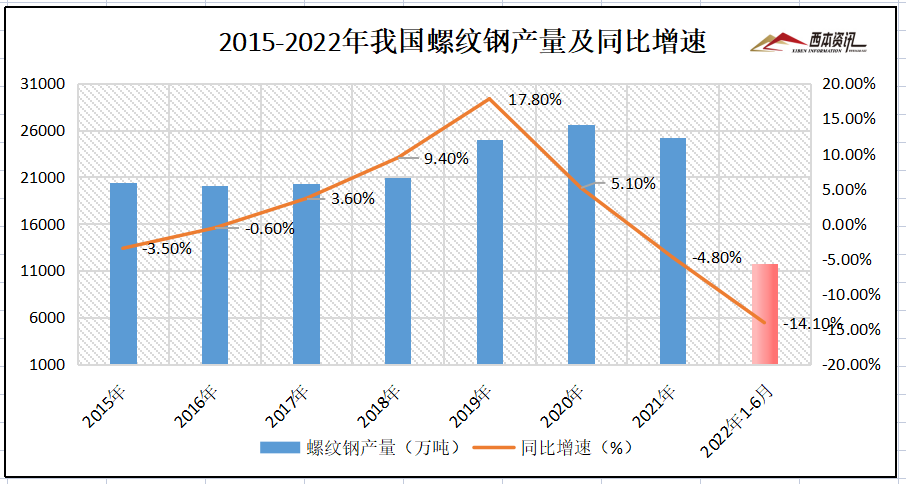

据国家统计局数据,2022年6月份,中国钢筋产量为2006.1万吨,同比下降19.3%;1-6月累计产量为11769万吨,同比下降14.1%。6月份,中国线材(盘条)产量为1305.4万吨,同比下降7.8%;1-6月累计产量为7138.2吨,同比下降13.8%。(见下图)

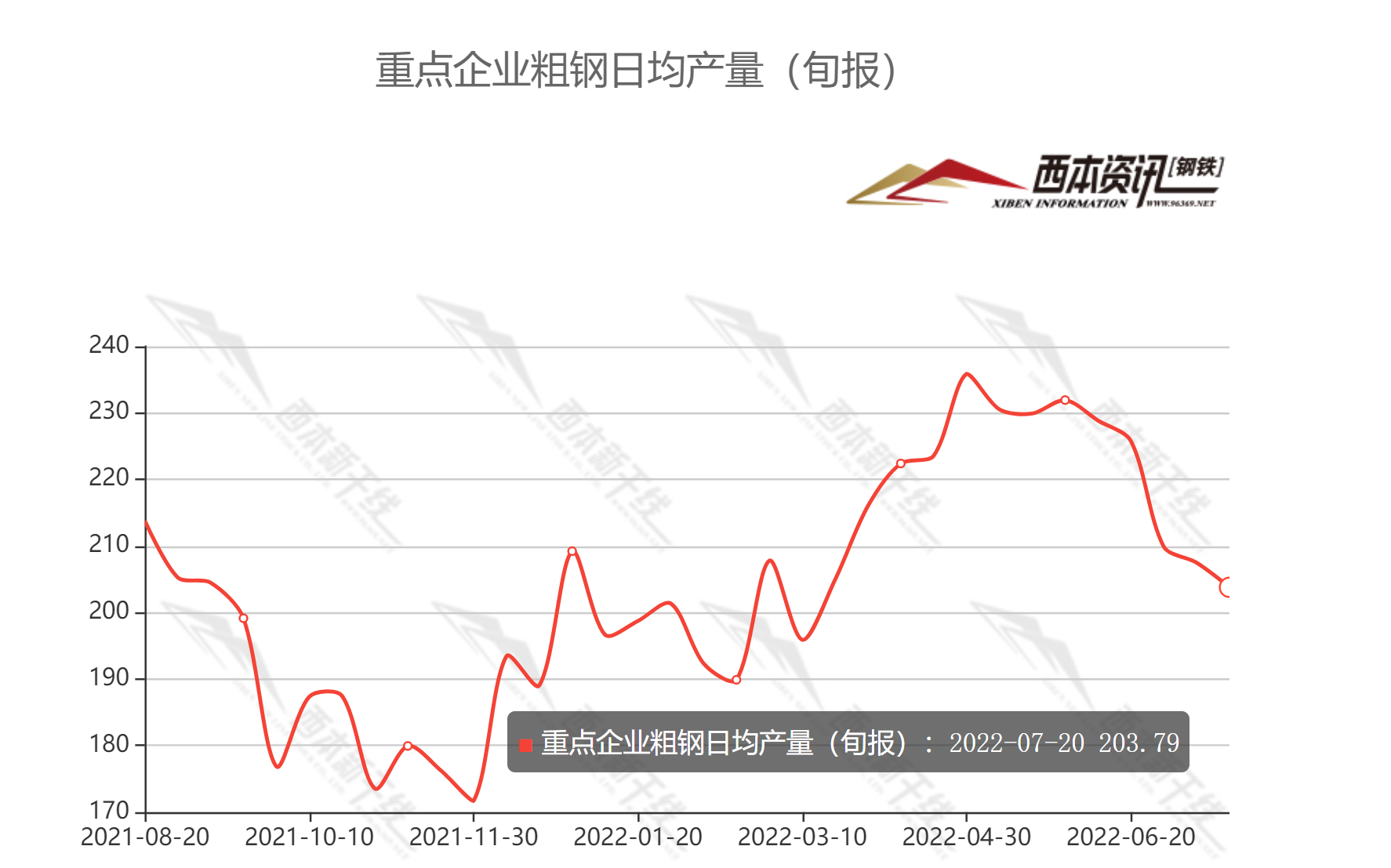

据中钢协最新数据,2022年7月中旬,重点统计钢铁企业共生产粗钢2037.89万吨、生铁1901.48万吨、钢材1994.73万吨。其中,粗钢日产203.79万吨,环比下降1.78%;生铁日产190.15万吨,环比下降0.73%;钢材日产199.47万吨,环比增长1.10%。(见下图)

下月建筑钢材供给预期

从相关数据看,后期国内粗钢产量还有压缩的空间,但具体到建筑钢,经过持续减产、检修,目前建筑钢产量已降至低位,预计后期不同区域产量或有分化,总体继续下降的空间受限。

3、国内钢材进出口现状分析

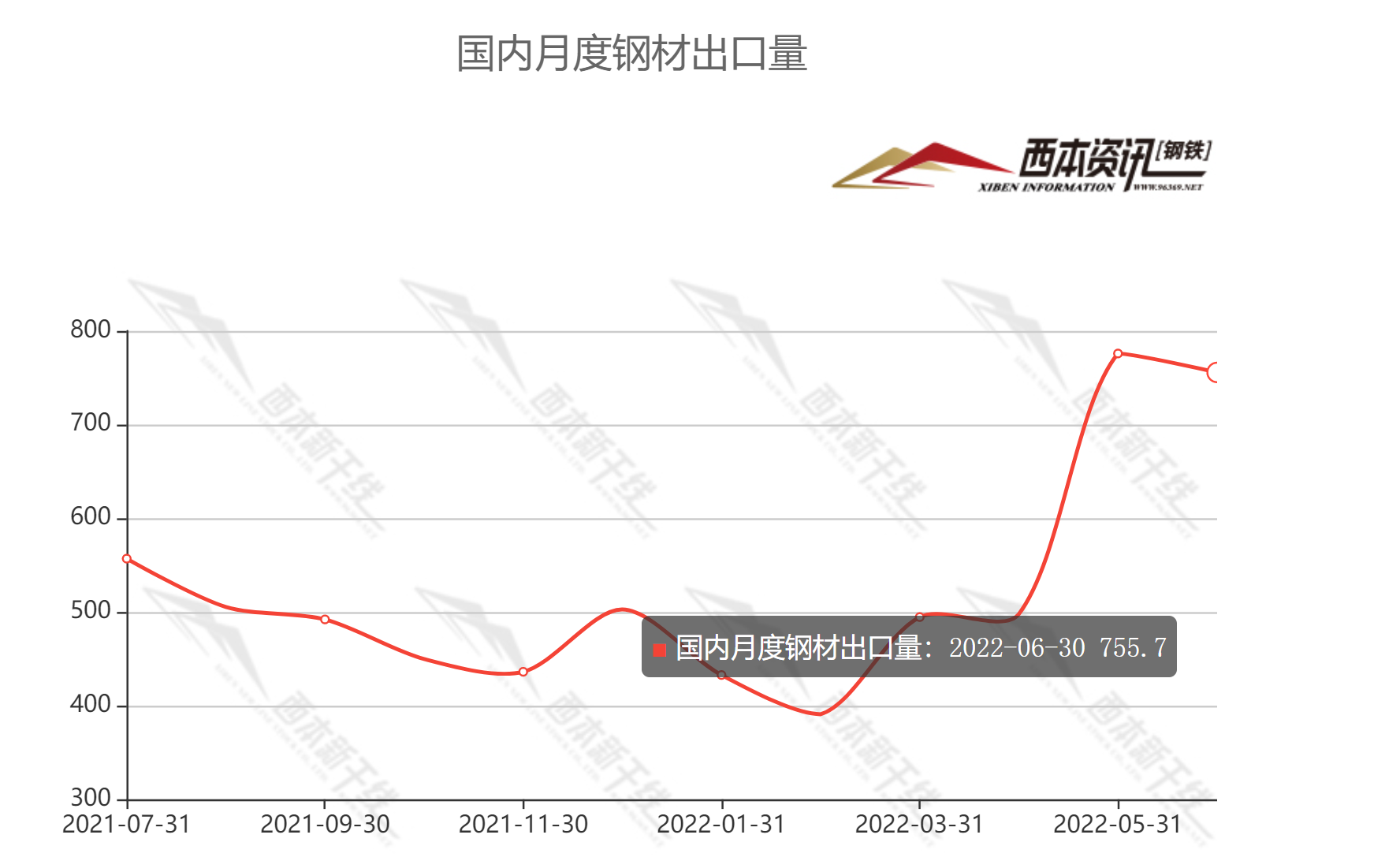

据海关总署数据显示,2022年6月中国出口钢材755.7万吨,较上月减少20.2万吨,同比增长17.0%;1-6月累计出口钢材3346.1万吨,同比下降10.5%。6月中国进口钢材79.1万吨,较上月减少1.5万吨,同比下降36.7%;1-6月累计进口钢材577.1万吨,同比下降21.5%。(见下图)

总体来看,1-6月份我国钢材出口和进口呈现同步收缩的局面,与去年同期相比均有一定减量。上半年国内钢材出口量同比下降超一成,表明国际市场需求增长不及预期,由于全球经济面临增长放缓和通货膨胀的双重压力,下半年我国钢材出口量或继续回落。

三、需求形势篇

1、沪上建筑钢材销量走势分析

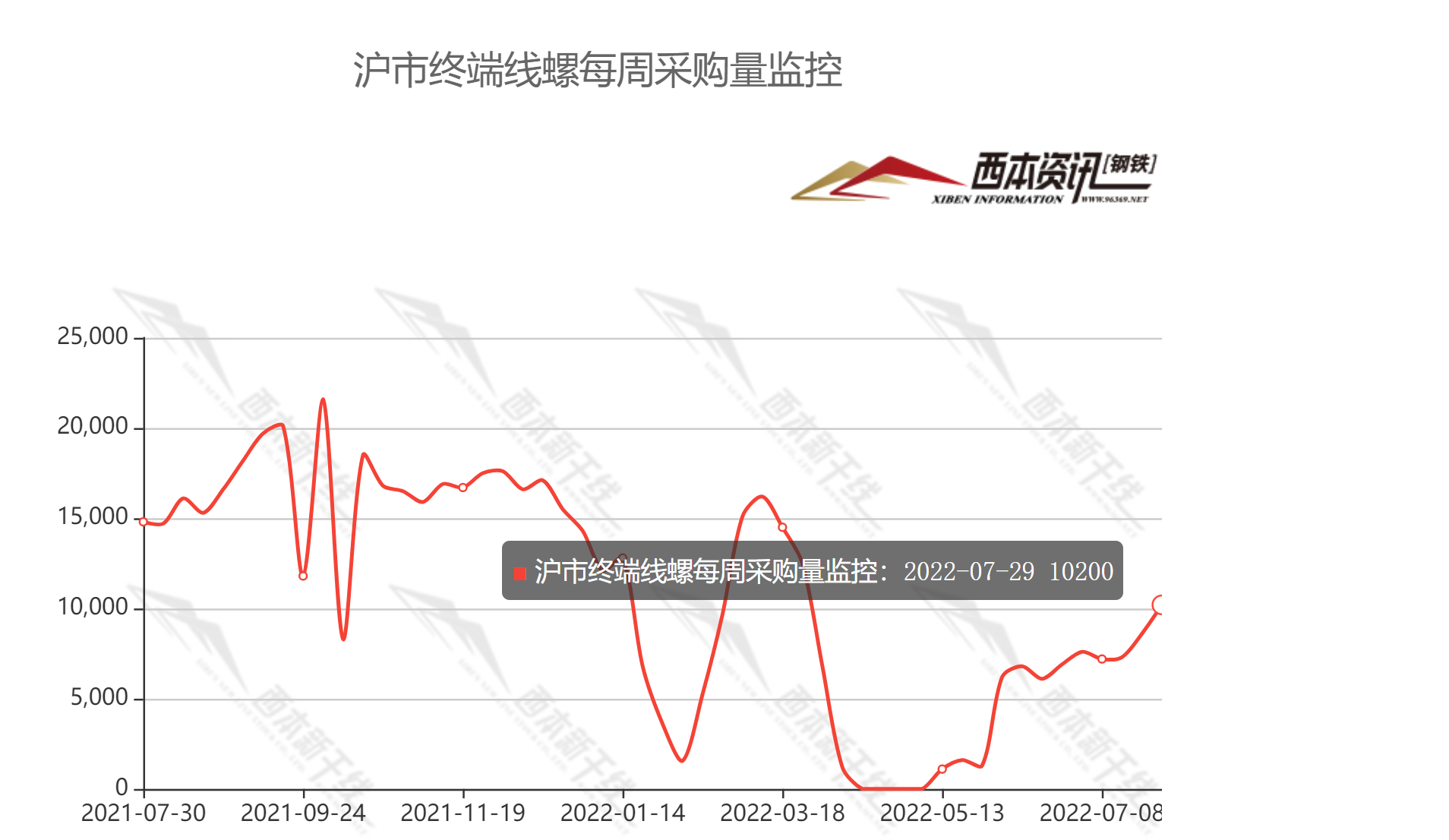

7月份,全国高温天气集中,叠加疫情散发,下游需求受到一致;另外,市场炒作情绪降温,投机需求不活跃,整体成交低位运行,但环比六月份有所恢复。上海地区需求走势见下图。

从全国范围来看,整个7月份,需求端总体偏弱,对价格走势形成负面反馈,但进入下旬之后,局部需求好转,带动投机需求复苏。随着高温缓解,市场对于8月份需求有所期待,我们预计8月需求量环比7月将出现一定增长。

四、成本分析篇

1、原材料成本分析

7月份,钢铁原料价格大幅探底。根据西本资讯监测数据,截止7月29日,唐山地区普碳方坯出厂价格3630元/吨,较上月末下跌410元/吨;江苏地区废钢价格为2480元/吨,较上月末下跌690元/吨;山西地区二级焦炭价格为2100元/吨,较上月末下跌800元/吨;唐山地区65-66品味干基铁精粉价格为870元/吨,较上月末下跌110元/吨。

本月,原料价格中,焦炭、废钢跌幅最大。不过随着供需结构改善,部分原料价格低位企稳甚至回升。总体来看,成本支撑重新建立,对出厂价格有提振作用。(成本变化见下图)

2、下月建筑钢材成本预期

经过深度回调后,后期原料价格回升概率较大。分品种看,废钢方面,电炉开工率小幅上升,价格低位反弹;铁矿方面,发运量和到港量偏低,进口铁矿石港口库存下降,价格震荡走强;焦炭方面,钢厂利润好转,部分钢厂计划复产,焦炭采购已开始加量,价格有望止跌。综合来看,8月份钢铁原料价格易涨难跌,预计成本重心逐步上移。

五、国际钢市篇

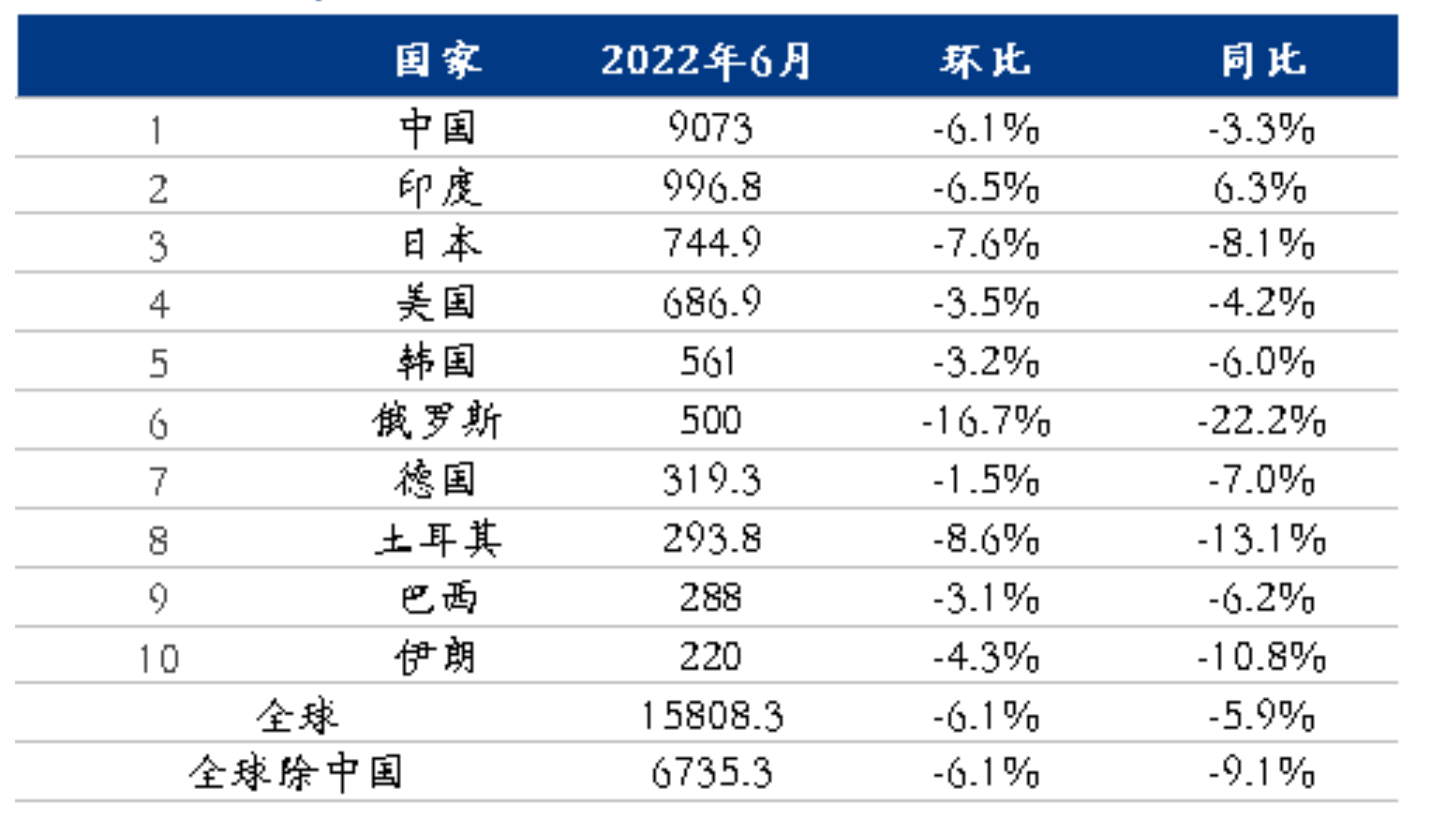

据世界钢铁协会数据显示,2022年6月份,全球64个纳入世界钢铁协会统计国家的粗钢产量为1.581亿吨,同比下降5.9%。6月份,中国粗钢产量为9070万吨,同比下降3.3%;印度粗钢产量为1000万吨,同比增长6.3%;日本粗钢产量为740万吨,同比下降8.1%;美国粗钢产量为690万吨,同比下降4.2%;俄罗斯粗钢预估产量为500万吨,同比下降22.2%;韩国粗钢预估产量为560万吨,同比下降6.0%;德国粗钢产量为320万吨,同比下降7.0%;土耳其粗钢产量为290万吨,同比下降13.1%;巴西粗钢预估产量为290万吨,同比下降6.1%;伊朗粗钢预估产量为220万吨,同比下降10.8%。(见下图)

六、宏观信息篇

1、上海:“十四五”重大项目总投资4.2万亿元

为引入更多“金融活水”灌溉实体经济,更好提振市场主体投资上海信心,7月26日,“潮涌浦江”投资上海全球分享季银企携手(重大项目和金融机构对接专场)活动在上海召开。活动发布了金融支持上海重大项目投资授信首批项目102个,首批授信总额3366亿元。在重大项目建设方面,上海市发展改革委梳理形成了“十四五”重大项目投资矩阵,主要涉及四大领域。这些项目涉及总投资约4.2万亿元,其中“十四五”预计完成投资2.1万亿元,初步测算市场化融资需求近万亿元。

2、首批基建项目资本金落地

据上证报,调增政策性银行8000亿元信贷额度,并建立重点项目清单对接机制;发行金融债券募资3000亿元,用于补充重大项目资本金……随着金融支持基建投资的一系列举措落地,政策性、开发性金融工具“子弹”陆续打出。

3、6月份工业企业利润增速转正

国家统计局工业司高级统计师朱虹表示,二季度以来,受部分地区疫情多发散发影响,工业企业效益承压明显,4月份工业企业利润由增转降且降幅较大。随着疫情得到有效控制,5月份工业企业利润降幅略有收窄,6月份,产业链供应链进一步恢复,工业企业效益明显改善,全国规模以上工业企业利润同比增长0.8%,由连续两个月下降转为正增长,利润增速较上月回升7.3个百分点,呈加速恢复态势。上半年,规模以上工业企业利润同比增长1.0%。

六、综合观点篇

回顾7月份,国内建筑钢市整体呈现探底回升走势:上旬,国内多地疫情散发,需求复苏不及预期,现货价格阴跌为主;中旬,受全球通胀预期升温影响,国际大宗商品大幅回落,国内黑色系期货迅速跟跌,叠加原料价格下挫,市场情绪一度失控,现货价格深度回调,并创下年内新低;下旬,随着期螺止跌回升,市场情绪得到修复,需求端逐步回暖,市场价格迎来反弹。近期,供需两端此消彼长,国内建筑钢库存去化加速,在国内经济运行回暖的支撑下,市场对于8月份建筑钢价格走势仍有期待。我们认为,利好和利空因素体现在以下几个方面:首先,在宏观面,经济刺激政策效果显现,如,专项债发行提速,基建投资加码,以及对房地产行业的扶持等,都将助力“稳增长”的实现;在供给端,虽然钢厂大范围的检修、减产尚未结束,但随着短流程钢厂盈利空间拓展,预计建筑钢产量或低位回升;在需求端,随着高温天气缓解,淡季临近尾声,终端开工率有望上升,预计需求复苏节奏将明显快于7月份;在原料端,经过前期的普跌后,部分原料如废钢、铁矿石等价格已有回升,成本对成材的支撑力度再次加强。综合来看,经过7月份的深度回调后,市场价格呈现修复性反弹,随着供需结构逐步改善,8月份国内建筑钢材价格有望震荡上行,需求释放的节奏将决定价格反弹的高度。因此,我们对8月份建筑钢市行情持以下判断:需求升温,震荡上涨——预计8月份沪市优质品螺纹钢代表规格价格(以西本指数为基准),或将在4150-4500元/吨区间运行。

关键词: